Ajuste anual IRPF

Esta funcionalidad tiene como objetivo generar el ajuste anual de IRPF

IMPORTANTE: Recuerda que para utilizar las funcionalidades de esta categoría se requiere la instalación del módulo hcmuruguayapp.

Por favor contáctate con un consultor Finnegans para que te indique los pasos a seguir.

![]() 7 min

7 min

¿Para qué sirve?

Sirve para contar con la información para el correcto cálculo del impuesto a la renta

Antes de empezar

Antes de utilizar esta funcionalidad es necesario realizar algunas configuraciones iniciales en el sistema.

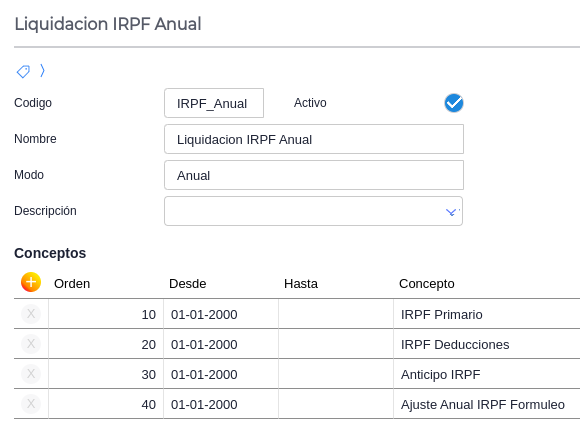

Configuración de conceptos en el tipo de liquidación

Menú / Gestión de Capital Humano/ Liquidación de sueldos/Configuración/ Tipo de liquidación

Verificar que se encuentren configurados los conceptos asociados al cálculo del IRPF anual en los tipos de liquidación que posean conceptos gravados.

Verificar el valor correspondiente al BPC

Verificar que se encuentre correctamente cargado el valor del BPC, del año que se está liquidando.

Generar el proceso de liquidación de Ajuste Anual

Se deberá tener generado el proceso de liquidación al 31/12 de cada año.

Modo de uso

AJUSTE ANUAL IRPF EJERCICIO

Procedimiento para el cálculo

- Determinación del impuesto (excluidos aguinaldo y salario vacacional)

1.1. Base imponible de renta anual

Sumar la totalidad de los ingresos que constituyen renta gravada del trabajador en la empresa, con excepción del aguinaldo y del salario vacacional obligatorios, correspondientes al ejercicio 202X (enero a diciembre), sin considerar el incremento del 6 % aplicado para el cálculo de los anticipos.

Si el trabajador optó por la no aplicación del mínimo no imponible (MNI), se debe adicionar al total de los ingresos anuales, el valor de 7 BPC ($ 39.620) por cada mes que corresponda, respetando la fecha de vigencia establecida por el trabajador en su declaración (formulario 3100).

El sistema genera el cálculo en el concepto de liquidación realiza una suma histórica del los conceptos que forman la base de cálculo del IRPF; a través del siguiente concepto totalizador:

En el sistema se visualizará la suma histórica de la siguiente manera:

![]()

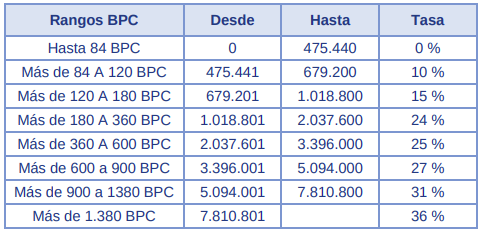

1.2. Impuesto - Aplicación de escala progresional

Sobre la base imponible de renta anual se aplica la escala progresional del impuesto anual:

Tabla correspondiente al periodo anual 2023

Siguiendo con el ejemplo anterior, el sistema realizará el cálculo según la escala anualizada.

Por ejemplo, tomando en cuenta que la suma de los salarios gravados a diciembre suman 1264666.74

1º tramo, está gravado a tasa 0

2º tramo (67920-475441)*10% = 20375.90

3ª tramo (1018800-679201)*15% = 50939.85

4ª tramo (1264666.74-1018801)*24%=59007.77

IRPF Primario= 130323.52

- Determinación de deducciones

2.1. Monto imponible de deducciones

Sumar la totalidad de los conceptos pasibles de deducción que corresponden al trabajador en la empresa por el ejercicio 202X (enero a diciembre), teniendo en cuenta que:

-

Las deducciones correspondientes a aportes personales jubilatorios, Seguro Nacional de Salud y FRL deben incluir los aportes personales por concepto de aguinaldo de todo el ejercicio.

-

Las deducciones declaradas por el trabajador por hijos a cargo, aportes a Caja de Jubilaciones y Pensiones de Profesionales del Uruguay (CJPPU) y al Fondo de Solidaridad, se consideran desde la fecha de vigencia establecida en el formulario 3100. 4

-

Las deducciones por aportes a los fondos complementarios de previsión social deben incluir, en el mes de diciembre, los aportes personales sobre los aguinaldos por no haber sido contemplados oportunamente.

El sistema ejecutará el cálculo de la suma histórica de los conceptos de deducción

Ejemplo; descuentos efectuados en el año $ 236240.82

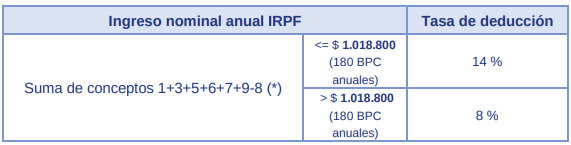

2.2. Tasa de deducciones - Importe a deducir

Al monto imponible de deducciones se le debe aplicar una tasa fija que se determina en función a la base imponible de renta anual (ítem 1.1) según sea:

(*No se consideran aguinaldo y salario vacacional.

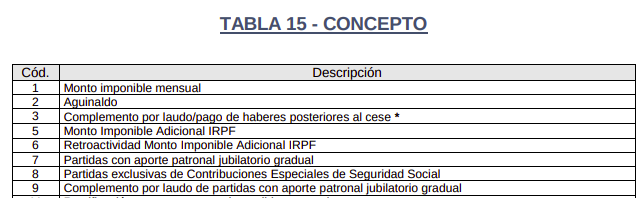

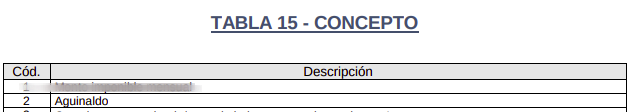

Tabla de conceptos del Codificador para contribuyentes BPS

Ejemplo; Siguiendo los valores del importe determinado en el punto 1.1 ;

La Base imponible anual fue fijada por un monto total de 1.264.666,67

La tasa de deducción del descuento a aplicar sería del 8%; debido a que nuestra Base imponible IRFP es mayor a los 1.180.800

Por lo tanto, el descuento sería 236240.82 * 8%=18899.26

- Determinación del impuesto anual

3.1. Sobre rentas (excluidos aguinaldo y salario vacacional)

Surge de restar al impuesto calculado (1.2) el importe de las deducciones anuales (2.2):

![]()

- Si el resultado es menor o igual a 0, finaliza el cálculo.

- Si el resultado es mayor a 0, se debe continuar determinando el impuesto sobre aguinaldo y salario vacacional.

Ejemplo

Impuesto anual sobre rentas= 130323.52 - 18899.26

= 111.424,26

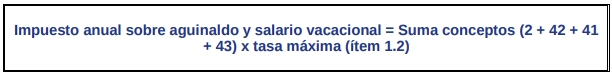

3.2. Impuesto sobre aguinaldo y salario vacacional

El impuesto sobre aguinaldo y salario vacacional resulta de aplicar la tasa máxima utilizada en el cálculo del ítem 1.2; es decir, se aplica la tasa más alta que surge en la escala progresional al determinar el cálculo del impuesto al trabajador.

El sistema tomará la suma de los conceptos de aguinaldo y salario vacacional del ejercicio y aplicará la tasa mayor

![]()

Tabla de conceptos del Codificador para contribuyentes BPS

Ejemplo:

Aguinaldo 17871.25

Salario Vacacional 3080

Último porcentaje del tramo aplicado= 24%

Entonces, siguiendo el ejemplo, el cálculo sería (17871.25+3080) x24% = 5028.30

- Anticipos

Se deben sumar las retenciones realizadas al trabajador en la empresa por el período de su vinculación laboral de enero a noviembre de 202X.

Anticipos descontados de Enero a Noviembre: 98.023

- Determinación del ajuste anual

Es el resultado de restar al impuesto anual las retenciones efectuadas en el período enero a noviembre de 202X.

IRPF 111.424,26

- IRPF S/SALARIO VACACIONAL

Y AGUINALDO 5.028,30

- ANTICIPOS (98.023)

AJUSTE ANUAL IRPF 18.429,26

Todo el cálculo se verá reflejado en el concepto de liquidación - Ajuste anual IRPF.

codigo de concepto: UY_LEY_3044

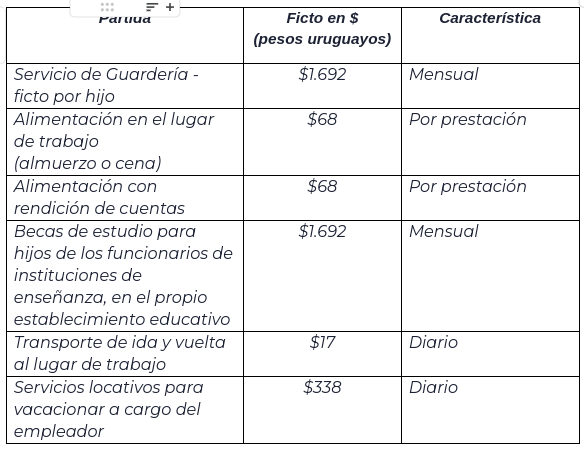

IRPF - Partidas otorgadas en especie - Año 2024

Las partidas en especie se encuentran gravadas en función de fictos establecidos para cada año.

El numeral 47) de la Resolución DGI 662/007 de 29/06/07 fijó montos fictos a efectos de valuar determinadas partidas, siempre que sean otorgadas en especie por el empleador a sus dependientes. Estos valores deben ajustarse el 1° de enero de cada año, de acuerdo a la evolución del Índice de Precios al Consumo (IPC) ocurrida durante el año civil anterior.

VALORES AÑO 2024

-

Los fictos de alimentación establecidos en la tabla son de aplicación solamente para las prestaciones correspondientes a almuerzo o cena.

-

Si las prestaciones anteriores fueran vendidas al trabajador, los descuentos otorgados por parte del empleador no constituirán rentas gravadas, salvo que los mismos sean superiores a los fictos establecidos, en cuyo caso la renta la constituirá el referido monto ficto.

Fuente:

Artículo 42, Título 7 Texto Ordenado 2023.

Artículo 48 Decreto 148/007.

Numeral 47, Resolución 662/007.