Versión disponible desde Agosto 2024 .

Si tenes una versión anterior, consulta el instructivo en este enlace: MA - Tipos de Retención

![]() 15 min

15 min

Esta funcionalidad tiene como objetivo concentrar en un solo motor todas las retenciones de ganancias.

De esta forma se simplifica y automatiza la ejecución de las mismas. Además se solucionan problemas de performance que se daban a partir de los cálculos de las retenciones en las transacciones.

Para ver estas configuraciones en video, click aquí: Motor de retenciones - Videos de Configuración de Impuesto a las Ganancias

Configuraciones

Clase de modo de Cálculo

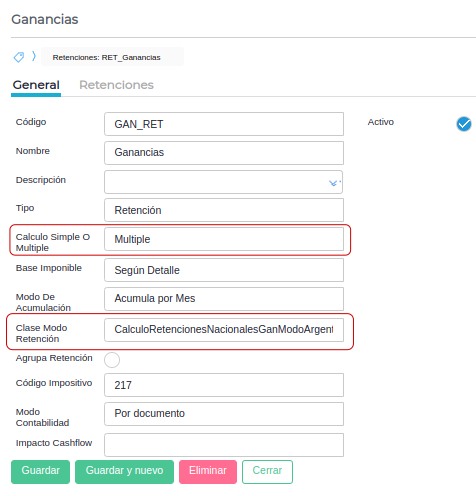

Gestión Empresarial → Impuestos → Maestros → Tipos de retenciones

Para utilizar el nuevo motor de retención de Ganancias, puede utilizarse el mismo tipo de retención de Ganancias que viene por default en la base, o cualquiera que haya sido configurado por el usuario y esté en uso. Lo único que hay que hacer es colocar en el campo “Cálculo Simple o Múltiple” la opción de “Múltiple”, y modificar en el campo “Clase Modo Retención” el dato existente por el siguiente: CalculoRetencionesNacionalesGanModoArgentina

Al guardar el tipo de retención con esta clase, se observará que dejarán de aparecer algunas configuraciones generales como lo son el check de “Cálculo por la suma de las facturas” y el campo de “Modo de aplicación”. Esto se da ya que esos campos no deben ser editables por el usuario. En ganancias, basándonos en la legislación actual siempre debe hacerse por completo al momento del pago, por lo que siempre debe ser de aplicación “destino”.

Detalle de campos

Código: Clave alfanumérica de identificación del tipo de retención creado. El mismo es obligatorio y único, y se visualizará en distintos reportes o procesos. En el ejemplo el código es el correspondiente al convenio Multilateral. Debe ser “GAN_RET”.

Activo: Indica si el tipo de retención creado se encuentra o no disponible para su selección y utilización en nuevas transacciones o en los maestros de configuración que lo requieran. Si un registro se encuentra inactivo, el mismo no podrá ser utilizado dentro de la transacción o maestro de configuración correspondiente, pero seguirá disponible para su consulta en los distintos reportes del sistema donde intervenga. El poner inactivo es útil en aquellos casos que se desea impedir que los usuarios sigan utilizando un registro en particular, pero que por tener transacciones asociadas no se puede eliminar del sistema.

Nombre: Representa el nombre del Tipo de Retención que se está creando. El mismo se visualizará en los selectores de Tipos de Retención, como así también en diferentes reportes y procesos en donde intervenga.

Descripción: Permite al usuario ingresar cualquier tipo de información descriptiva referida a la utilización o finalidad del Tipo de Retención creado. Esta información sólo se visualizará desde la edición del propio Tipo de Retención.

Tipo: Indica si es una Retención o una Percepción. En este caso, debe ser de tipo Retención.

Base Imponible: Permite indicar el valor desde el cual el sistema tomará el I.S.A.R. (Importe Sujeto A Retención), el cual se utilizará luego como base de cálculo para la retención. Sus valores posibles son: Total, Neto y Según Detalle. Este atributo está estrechamente relacionado con el atributo Modo Aplicación. En ganancias debe ir Neto o Por Detalle:

- Neto: determina el I.S.A.R. como el importe neto del comprobante que se está cancelando.

- Según Detalle: determina el I.S.A.R. como la sumatoria de los importes netos de los ítems de productos y conceptos que tengan configuradas las mismas retenciones. Cuando se configura un tipo de retención con este valor Según Detalle, al realizar un pago, el sistema verifica la configuración de tipos y conceptos de retención en el maestro de productos y conceptos calculados.

Modo Acumulación: Determina el modo de acumulación del I.S.A.R. (Importe Sujeto A Retención). Sus valores posibles son: No Acumula, Acumula por Mes y Monotributo. En ganancias es Acumula por Mes:

- Acumula por Mes: por cada organización y concepto de retención, se irán acumulando los I.S.A.R. de los pagos que se realizan durante el mes. El I.S.A.R. acumulado indicará el rango de valores de la escala del concepto de retención que se utilizará para calcular el importe de la misma.

Cabe aclarar que la misma se calcula sobre el I.S.A.R. de cada operación.

Clase Modo Retención: Representa la clase de programación que determina la operación aritmética asociada al Modo Acumulación. Para el nuevo motor debe ser: CalculoRetencionesNacionalesGanModoArgentina.

Agrupa Retención: Permite, si el usuario lo desea, la impresión de retenciones iguales en un único comprobante.

Código Impositivo: En este atributo se debe ingresar el código del impuesto para el tipo de retención según AFIP. Para ganancias debe utilizarse “217”.

Modo Contabilidad: Indica como va a impactar la contabilidad de la retención. Puede ser:

- Por documento: el impacto del debe/haber se basa en la configuración que se realice desde el tipo de documento que utilice la retención.

- Debe: impactará siempre en el Debe.

- Haber: impactará siempre en el Haber.

Impacto Cashflow: Indica la forma en la que impactará la retención en el cashflow. Puede ser:

- Quincenal.

- Mensual.

Solapa Retenciones

Al visualizar las retenciones que componen el tipo de retención, se puede observar que con el nuevo motor sólo se mostrarán los campos que se necesitan configurar para retener Ganancias.

A tener en cuenta: Se puede observar que hay campos como “Monto Acumulado” o “Límite de Precio Unitario” que ya no aparecen. Esto es porque el nuevo motor no contempla la opción de Retención de ganancias a monotributistas. Para continuar utilizando dichas retenciones deberán seguir operando con la retención que tengan configurada.

Detalle de campos

Código: Clave alfanumérica de identificación del tipo de retención creado. El mismo es obligatorio y único, y se visualizará en distintos reportes o procesos.

Activo: Indica si el tipo de retención creado se encuentra o no disponible para su selección y utilización.

Nombre: Representa el nombre del Tipo de Retención que se está creando. El mismo se visualizará en los selectores de Tipos de Retención, como así también en diferentes reportes y procesos en donde intervenga.

Descripción: Permite al usuario ingresar cualquier tipo de información descriptiva referida a la utilización o finalidad del Tipo de Retención creado. Esta información sólo se visualizará desde la edición del propio Tipo de Retención.

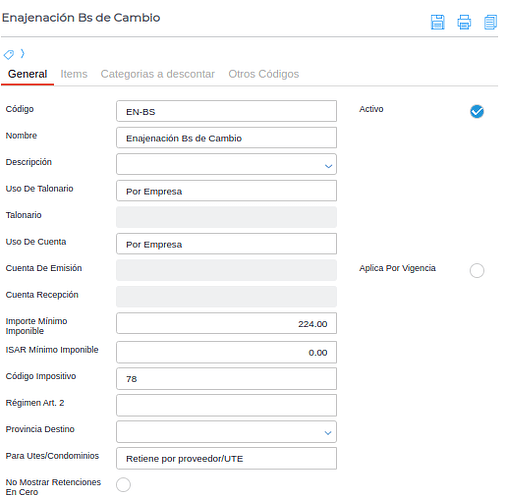

Uso de Talonario: Determina la modalidad de selección de talonarios para el documento creado. Los valores posibles son:

- Único: implica que se utilizará el mismo talonario para todas las transacciones independientemente de la empresa y/o categoría fiscal de la organización afectada a la transacción.

- Por Empresa: Implica que se utilizará un talonario distinto para cada una de las empresas definidas en el sistema.

Talonario: Indica el talonario que tendrá asociado el documento a registrar. Esta opción solo está disponible, si se seleccionó el criterio Único para Uso de Talonario.

Los talonarios se utilizan en las retenciones para darle máscara o número automático a los certificados de retención.

Uso de Cuenta: Determina la modalidad de selección de cuentas para el documento creado. Los valores posibles son:

- Único: implica que se utilizará la misma cuenta para todas las transacciones independientemente de la empresa y/o categoría fiscal de la organización afectada a la transacción.

- Por Empresa: Implica que se utilizará una cuenta distinta para cada una de las empresas definidas en el sistema.

Cuenta de Emisión: Define la cuenta a utilizar en la transacción. Esta opción solo está disponible, si se seleccionó el criterio Único para Uso de Cuentas.

En caso de no definir una cuenta, no se efectuara la retención correspondiente.

Cuenta Recepción: Define la cuenta a utilizar en la transacción. Esta opción solo está disponible, si se seleccionó el criterio Único para Uso de Cuentas.

Importe mínimo imponible: Si la retención calculada es menor al monto especificado acá, no calcula nada. Por ejemplo: el importe mínimo es de 100 y la retención que iría es de 50, entonces no calcula nada.

ISAR mínimo Imponible: Si el ISAR es menor al mínimo especificado en este campo, no se calcula la retención.

Código Impositivo: indica el código de retención, el cual será utilizado en los distintas presentaciones impositivas. Por ejemplo, para la retención de “Enajenación de Bienes de Cambio” AFIP establece el código “78”.

Para UTES/Condominios: esta opción es propia de las retenciones para empresas UTE.

No mostrar Retenciones en Cero: en caso de estar activo este check, no mostrará en la transacción las retenciones que tengan importe 0. En ganancias se recomienda no tenerlo activo, ya que la visualización de las retenciones con importe en 0 sirve para tener una visualización y control del ISAR Acumulado.

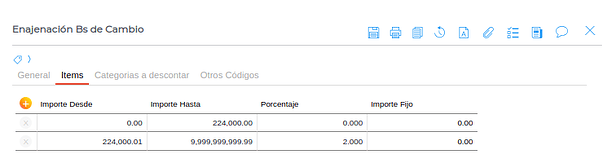

Solapa Items

Dentro de esta solapa, se indicarán las escalas correspondientes a cada tipo de ganancias:

Las mismas las establece AFIP una vez al año.

Las mismas deben configurarse según la normativa vigente. Cabe destacar que la primera línea corresponde siempre a lo que AFIP denomina como “Montos no sujetos a retención”, por lo que va desde 0 hasta el importe que corresponda por cada concepto. En el ejemplo de la imagen, para enajenación de bienes de cambio el monto no sujeto a retención es hasta $224.000, por lo que la primera línea se configura desde el importe 0 hasta el 224.000 con un porcentaje de 0%.

En el campo “Porcentaje” se configurará la alícuota correspondiente según los montos sujetos a retención, y en “Importe fijo” el importe que AFIP establece como fijo para cada situación.

Solapa Categorías a Descontar

En esta solapa se deben ingresar todos aquellas categorías de documentos que, de estar debidamente aplicados, aumentan el monto a cancelar: ejemplo Factura de Venta.

Ya que si se aplicó una Factura de Venta a manera de compensación disminuyendo la obligación a pagar, al estar en Modo Aplicación Destino, retendrá sobre el saldo, y considerando que una compensación no debe influir en la retención de la factura que se está abonando, se debe indicar los documentos a sumar.

Configuración en ABM Empresa

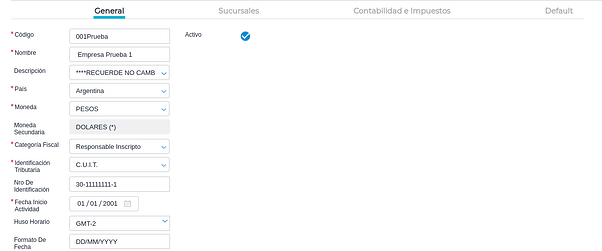

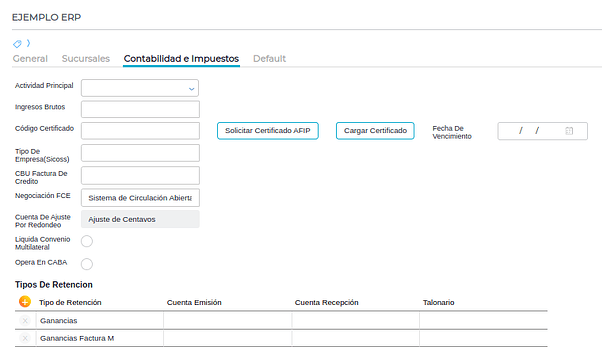

Gestión empresarial → Configuración → Empresas → Configuración → Empresa

Se selecciona la empresa que se desee configurar:

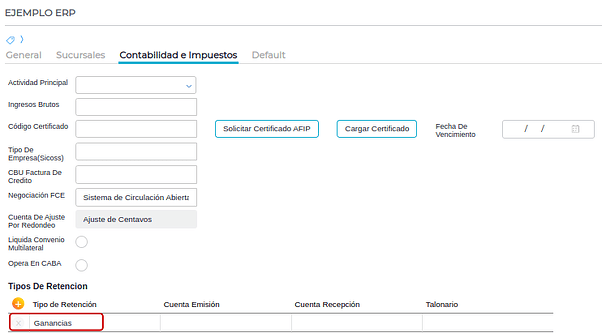

Se ingresa a la solapa “Contabilidad e impuestos” y vamos a “Tipos de retención”.

En este apartado se debe agregar la retención en caso de que no esté dada de alta para la empresa.

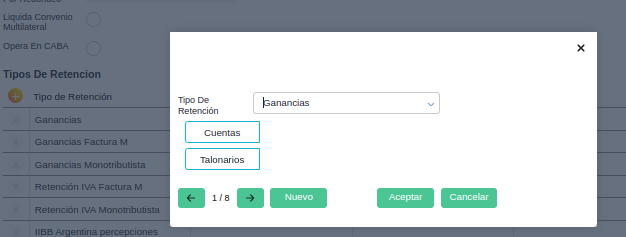

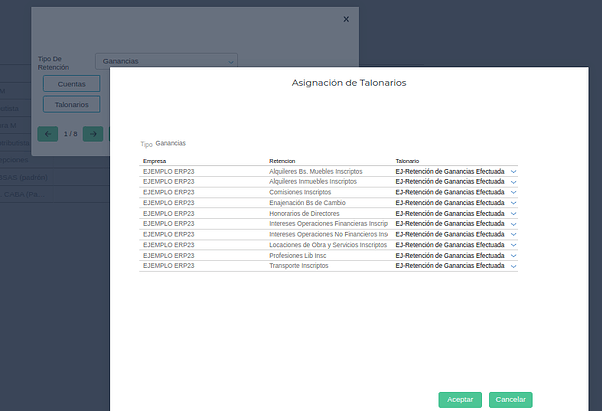

Dentro de la misma se pueden configurar las cuentas y el talonario a utilizar, si es que las mismas están configuradas para que impacten por empresa:

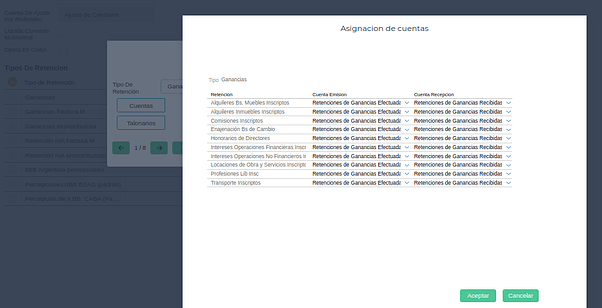

Cuentas

En caso de no definir una cuenta, no se efectuara la retención correspondiente.

Talonarios

Configuración en ABM (Maestro) de Proveedores y Clientes de la retención/percepción Argentina.

Proveedores

Gestión empresarial → Compras → Maestros → Proveedores

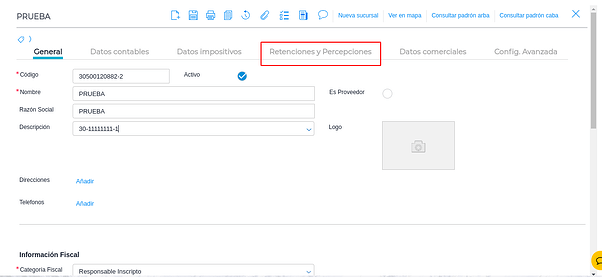

Se selecciona la solapa “Retenciones y Percepciones”.

Se debe agregar en el proveedor las retenciones de Ganancias que le correspondan:

A tener en cuenta

Una vez realizada la migración o al tener el “Modulo Argentina” instalado, los botones “Consultar padrón arba” y “Consultar padrón caba” dentro de dicha solapa en “Mas acciones”, ya no estarán disponibles.

Exenciones impositivas

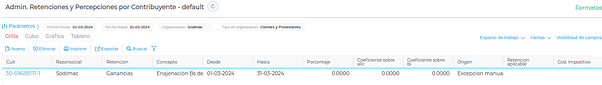

Gestión empresarial → Impuestos → Admin. Retenciones y Percepciones por Contribuyente

Las exenciones a Ganancias, ya sean mediante la importación del padrón RG 18 o las que quieran cargarse manualmente, se verán o deberán darse de alta desde ésta view.

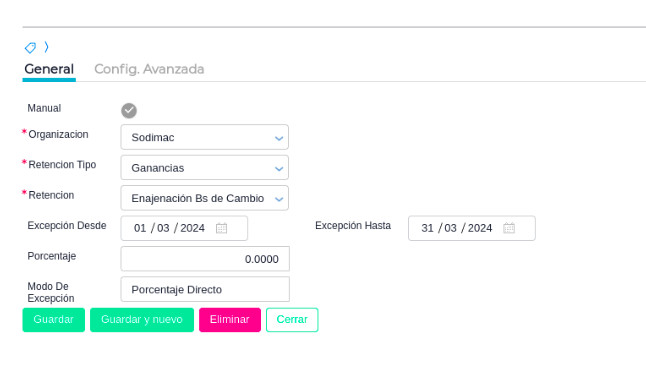

Para dar de alta manualmente una exención, se debe apretar “nuevo” y completar los siguientes datos:

Organización: es el proveedor a aplicarle la exención.

Retención Tipo: es el tipo de retención.

Retención: es la retención a la que quiera realizarse la exención.

Excepción desde/hasta: indica el período que abarca la exención. Mientras el pago se realice dentro de estas fechas no se retendrá.

Porcentaje: debe ser 0 para que no retenga nada.

Modo de excepción: debe ser porcentaje directo.

Importación RG 830

La AFIP agrupó en una sola norma, la RG 830/00 todo el régimen de Retenciones de impuesto a las ganancias, introduciendo a su vez algunas modificaciones relativas a su aplicación o bien originadas en la modificación del impuesto en cuestión.

Este aplicativo permitirá realizar la importación a través de un archivo TXT.

Para obtener el archivo TXT hay que primero bajarlo de la AFIP, guardarlo y luego realizar el procedimiento de importación del mismo. El enlace es el siguiente:

http://www.afip.gob.ar/genericos/rg830/

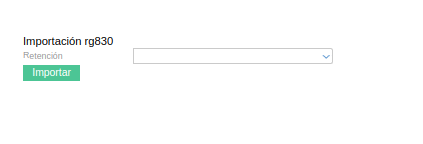

Para acceder a Importar la información, clic en Gestión Empresarial → Impuestos → Importación Otros Padrones AFIP → Importación RG 830

En el campo Retención seleccionar el tipo de retención correspondiente al de Ganancias del nuevo motor.

Click en el botón Importar.

Seleccionar el archivo a importar. Se empezará a importar el padrón. Luego de unos minutos, al terminar la misma, se desplegará un mensaje informando cuántos registros se importaron.

Lo que hará al importarse es generar un registro en el ABM de “Admin. Retenciones y Percepciones por Contribuyente” colocando el CUIT del tercero que está incluído en el padrón, el período desde y hasta informado en el mismo, y el porcentaje de 0%.

Como se puede observar, el no se inserta ningún tipo de concepto de retención, permitiendo entonces que al generar una orden de pago a todas las retenciones que sean del tipo indicado les pegue el porcentaje correspondiente.

Es decir que si por ejemplo dentro de mi tipo de retención “GANANCIAS REG 830” tengo 2 conceptos: alquileres y bs muebles, al generar la retención correspondiente pegará, en caso de corresponder, ambas retenciones con el porcentaje indicado en el ABM de “Admin. Retenciones y Percepciones por Contribuyente”.