Exportación de proveedores - DIOT

Instructivo de uso y configuración necesaria para exportar información de pago a proveedores a fin de cumplir con normativa del SAT

IMPORTANTE: Recuerda que para utilizar esta funcionalidad es necesario tener el módulo México instalado.

Por favor contactate con un consultor Finnegans para que te indique los pasos a seguir

¿Qué es?

Uno de los conceptos que aparecen en cada calendario impositivo es el de la declaración informativa de operaciones con terceros o DIOT, y se trata de una obligación fiscal prevista en la Ley del Impuesto al Valor Agregado (IVA).

Esta obligación consiste en informar todo lo referente a las operaciones realizadas con los proveedores y el valor de las mercancías y servicios que se adquieren durante el mes inmediato anterior, la cual se basa en el flujo de efectivo, es decir que sólo se reportarán aquellas compras o gastos efectivamente realizados o pagados, y el IVA acreditado a dichas compras.

Para dar cumplimiento a esta normativa de SAT, se desarrolló un informe del cual se obtendrá el archivo correspondiente a efectos de su presentación

Antes de empezar

Para comenzar a utilizarlo, se deben realizar ciertas configuraciones.

Las mismas se indican en esta entrada.

¿Cómo se ingresa?

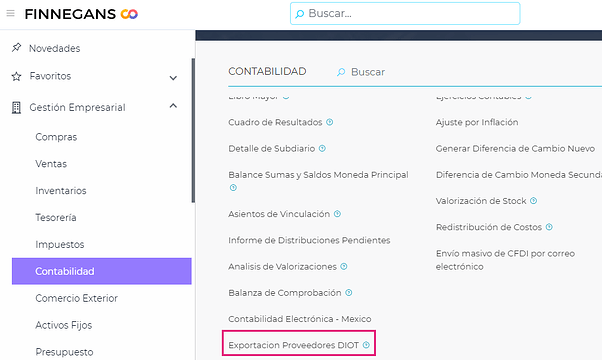

Desde el menú Gestión empresarial → Contabilidad → Exportación Proveedores DIOT

Exportación Proveedores DIOT

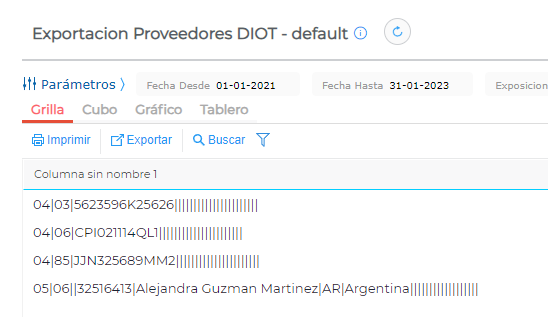

Al ingresar se presentan los parámetros:

Fecha desde / hasta: se indican las fechas de acuerdo al período que se desea exportar.

Exposición Fiscal: Se debe indicar una exposición fiscal previamente creada.

Empresa-Sucursal: Se debe seleccionar la empresa de la cual se quieren obtener datos

Acción: Hay dos opciones:

Previsualizar: para obtener el informe y poder analizar la información

Preparar Exportación: una vez analizada la información, se selecciona esta

opción para exportar el informe.

Las columnas muestran la información requerida por el SAT.

Nro.Documento Interno: Orden de Pago aplicada a la Factura de Compra

Fecha de Pago: Fecha de la Orden de Pago

Razón Social: Razón social del Proveedor

Tipo de Tercero: Nacional, Extranjero o Global

Según la identificación tributaria del proveedor:

- 04 - Proveedor Nacional: Si el proveedor tiene configurada la identificación tributaria RFC Moral o RFC Persona Fisica

- 05 - Proveedor Extranjero: Si el proveedor tiene configurada la identificación tributaria RFC del Exterior

- 15- Proveedor global: Si el proveedor tiene configurada la identificación tributaria “Sin Identificación”.

Tipo de Operación: Prestación Servicios, Arrendamientos, Otros

- 06: Cuando la categoría SIAP del proveedor sea “locaciones”

- 03: Cuando la categoría SIAP del proveedor sea “servicios”

- 85: Cuando no se informe categoría SIAP o se informe otra distinta a las anteriores.

RFC: del Proveedor Local

Se informa nro de identificación sólo cuando el tipo de tercero sea igual a 04. ( Si código de identificación tributaria es = “RFCMoral” o “RFCPF”)

IDExtranjero: Número de identificación tributaria del Proveedor Extranjero

Si el código de identificación tributaria del proveedor es distinto a “RFCMoral” o “RFC PF” Se informa “identificación tributaria país de origen”.

Extranjero: Razón Social del Proveedor Extranjero

Si el código de identificación tributaria del proveedor es distinto a “RFCMoral” o “RFC PF”, se informa razón social

País: del Proveedor Extranjero

Si el proveedor es extranjero, se informa el código adicional PAISDIOT del domicilio fiscal del proveedor.

Nacionalidad: del Proveedor Extranjero

Si el proveedor es extranjero, se informa el campo descripción del maestro paises del país del domicilio fiscal del proveedor.

Columnas con los datos contables impositivos:

Base Imponible IVA

Es la base imponible de IVA pagado en compras locales (tipo de tercero = 4 o 15) de facturas con iva. Por ejemplo si la factura es de 100 y $16 de IVA. Se informa $100, si se abonó la mitad se informa $50

Base Imp.No Acreditable

IVA pagado que no se puede deducir. En caso de vehículos si la base imponible excede a $175000 no se puede computar IVA mayor a 28000 (175000*16/100) Alimentos: no se puede deducir lo que supere el 8.5% Para compras a terceros que sea 04 o 15

Base Imp.Importados

Es la base imponible de IVA pagado en compras de Importación Si código de identificación tributaria del tercero es distinto a “RFC Moral” o “RFC PF”

Base Imp.No Acreditable Importados

IVA pagado que no se puede deducir. Si código de identificación tributaria del tercero es distinto a “RFC Moral” o “RFC PF”

Exento Importados

Es la base imponible de pagos con productos exentos Si el código de identificación tributaria del tercero es distinto a “RFC Moral” o “RFC PF”

Base Imponible Tasa 0

Surge de aplicar el % de pago sobre la base imponible del concepto calculado con tasa “0”

Exento Locales

Es la base imponible de pagos con productos exentos para tipo de terceros = 04 y 15

IVA Retenido

- importe de la retención de IVA de la solapa RETENCIONES de la factura aplicada a la orden de pago.

- Si en la factura NO hay retención de IVA, dejar vacío

- Si se pagan dos facturas en una misma orden de pago, se suman las retenciones y se pone el importe en la columna.

- Si se paga parcialmente una factura, se pone el proporcional en la columna

IVA por dev, desc y bonif

Preparar exportación

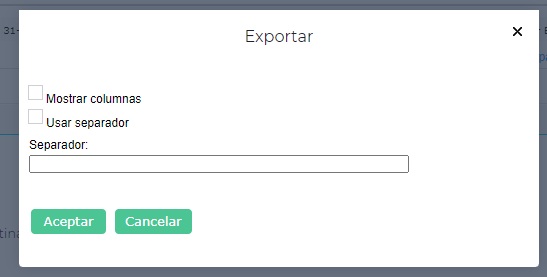

Para obtener el archivo a exportar, desde la misma información se debe seleccionar en los parámetros, en el campo Acción, la opción Preparar exportación.

Luego, se presiona el botón Exportar y se selecciona la opción Exportar a TXT