Versión disponible desde Agosto 2024 .

Si tenes una versión anterior, consulta el instructivo en este enlace: MA - Tipos de Retención

20 ![]()

Esta funcionalidad tiene como objetivo concentrar en un solo motor todas las retenciones y percepciones de IIBB, para de esta forma simplificar y automatizar los cálculos de las mismas. Además, otro aporte de valor mediante su uso es la reducción de tiempos y de problemas de performance que se producían al calcular varias retenciones a la vez.

Este módulo ya viene preconfigurado con las características de cálculo de retenciones y percepciones de Ingresos Brutos de acuerdo a lo estipulado por las distintas jurisdicciones, y la forma de cálculo según el tipo de contribuyente a retener/percibir.

Para ver estas configuraciones en video, click aquí: Motor de retenciones - Videos de Configuración de Impuesto a los Ingresos Brutos

Configuración

Maestro Tipos de retención

Gestión Empresarial → Impuestos → Maestros → Tipos de retenciones

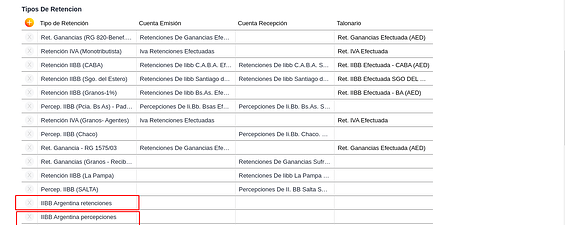

Por default, el sistema trae las siguientes opciones referentes a IIBB del nuevo motor:

IIBB Argentina Percepciones e IIBB Argentina Retenciones: para percepciones y retenciones emitidas y sufridas.

Para registrar percepciones aduaneras y retenciones bancarias sufridas en adelante se debe utilizar Percepciones aduaneras de IIBB Argentina y Recaudaciones bancarias de IIBB Argentina respectivamente.

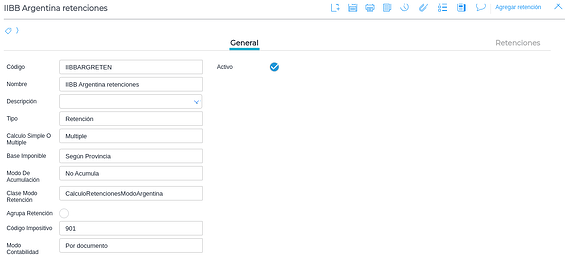

Solapa general

En esta solapa se configura el comportamiento general del tipo de retención/percepción. Lo configurado en esta solapa aplica a todas las jurisdicciones.

Tomaremos de ejemplo IIBB Argentina retenciones, pero aplica también para IIBB Argentina percepciones.

Código: clave alfanumérica de identificación del tipo de retención creado.

Activo: indica si el tipo de retención creado se encuentra o no disponible para su selección y utilización en nuevas transacciones o en los maestros de configuración que lo requieran.

Nombre: representa el nombre del Tipo de Retención..

Descripción: permite al usuario ingresar cualquier tipo de información descriptiva referida a la utilización o finalidad del Tipo de Retención creado. Esta información sólo se visualizará desde la edición del propio Tipo de Retención.

Tipo: indica si es una retención o una percepción.

Cálculo Simple o Múltiple: para lo que es “nuevo motor”, se debe seleccionar siempre la opción “Múltiple”.

Base imponible: Permite indicar el valor desde el cual el sistema tomará el I.S.A.R. (Importe Sujeto A Retención), el cual se utilizará luego como base de cálculo para la retención/percepción. En IIBB los valores a utilizar son: Según provincia ó Según detalle/provincia.

- Según provincia: cuando se configura un tipo de retención con este valor, al realizar un pago (o generar una factura en el caso de las percepciones), el sistema verifica la configuración de Jurisdicciones en el maestro del proveedor (o cliente) y que la misma transacción coincida con las provincias (origen y destino) que se encuentran configuradas en el “Gestor de retenciones y percepciones”.

- Según detalle/provincia: determina el cálculo teniendo en cuenta los productos y conceptos que tengan configuradas las mismas retenciones. Pero además, lo determina según los ítems de productos que tengan configurada una determinada jurisdicción (provincia de origen o destino). Cuando se configura un tipo de retención con este valor Según Detalle/Provincia, al realizar una factura o liquidación de granos, el sistema verifica la configuración de tipos y conceptos de retención en el maestro de productos y conceptos calculados y de Jurisdicciones en el maestro del proveedor (o cliente) y que la misma transacción coincida con las provincias (origen y destino) que se encuentran configuradas en el “Gestor de retenciones y percepciones”.

Modo acumulación: determina el modo de acumulación del I.S.A.R. (Importe Sujeto A Retención). La opción a utilizar es: No Acumula.

Clase modo retención: el valor de este atributo se genera automáticamente y no debe editarse. Para el nuevo motor es CalculoRetencionesModoArgentina.

Agrupa retenciones: Se utiliza para que al pagar más de una factura en una orden de pago, genere un único certificado de retención y no uno por comprobante pagado. Este check solo se encuentra en el tipo “Retenciones”.

Código impositivo: en este atributo se debe ingresar el código del impuesto para el tipo de retención según AFIP.

Modo contabilidad: es un selector con tres opciones, que permite configurar si una retención impacta en el debe, en el haber o se define en el documento.

Puede ser:

- Por documento: el impacto del debe/haber se basa en la configuración que se realice desde el tipo de documento que utilice la retención.

- Debe: impactará siempre en el Debe.

- Haber: impactará siempre en el Haber.

Por defecto viene configurado por documento.

Impacto Cashflow: es un selector con dos opciones, quincenal o mensual, que dependerá de la forma en que realice la liquidación de cada retención en particular. Se puede complementar dicha información con el siguiente instructivo: Preparación de pagos

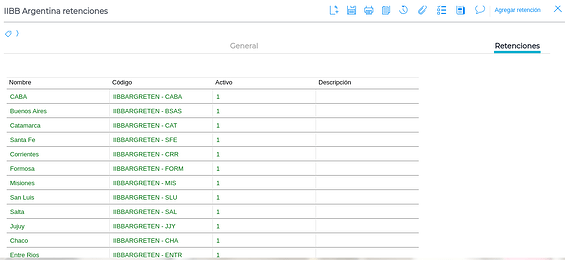

Solapa retenciones

Esta solapa contiene el listado de todas las jurisdicciones.

Como ejemplo se ingresa a la jurisdicción CABA para visualizar los parámetros de la misma (son los mismos para todas las Jurisdicciones)

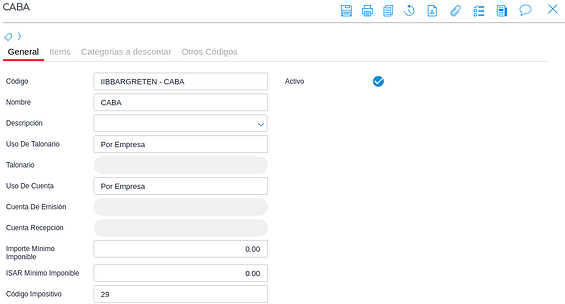

Solapa general

Código: clave alfanumérica de identificación del tipo de retención creado. El mismo es obligatorio y único, y se visualizará en distintos reportes o procesos.

Activo: indica si el tipo de retención creado se encuentra o no disponible para su selección y utilización en nuevas transacciones o en los maestros de configuración que lo requieran.

Nombre: representa el nombre del Tipo de Retención.

Descripción: permite al usuario ingresar cualquier tipo de información descriptiva referida a la utilización o finalidad del Tipo de Retención creado. Esta información sólo se visualizará desde la edición del propio Tipo de Retención.

Uso de talonario: determina la modalidad de selección de talonarios para el documento creado. Los valores posibles son:

Único: implica que se utilizará el mismo talonario para todas las transacciones independientemente de la empresa y/o categoría fiscal de la organización afectada a la transacción.

Por empresa: Implica que se utilizará un talonario distinto para cada una de las empresas definidas en el sistema. Si se selecciona esta opción debe configurarse el mismo desde el Maestro de Empresas.

Talonario: indica el talonario que tendrá asociado el documento a registrar. Esta opción solo está disponible, si se seleccionó el criterio Único para Uso de Talonario. El uso de talonarios indica la numeración automática o editable de los números de certificados de retención.

Importante: en el caso de retenciones efectuadas debe configurarse siempre un talonario por Empresa.

Uso de cuenta: determina la modalidad de selección de las cuentas contables para el documento creado. Los valores posibles son:

Único: implica que se utilizarán las mismas cuentas para todas las transacciones independientemente de la empresa y/o categoría fiscal de la organización afectada a la transacción.

Por empresa: Implica que se utilizarán cuentas distintas para cada una de las empresas definidas en el sistema. Si se selecciona esta opción debe configurarse el mismo desde el Maestro de Empresas.

Cuenta de Emisión: define la cuenta contable a utilizar cuando se efectúan retenciones de este tipo.

En caso de que no tenerla asignada, no se efectuara la retención correspondiente.

Cuenta recepción: define la cuenta contable a utilizar cuando se reciben retenciones de este tipo.

Importe mínimo imponible: si la retención calculada es menor al monto especificado acá, no calcula nada. Por ejemplo: el importe mínimo es de 100 y la retención que iría es de 50, entonces no calcula nada.

ISAR mínimo Imponible: si el ISAR es menor al mínimo especificado acá, no se calcula la retención.

Código impositivo: código asignado por la entidad impositiva a la jurisdicción (se utiliza para exportar a algunos aplicativos).

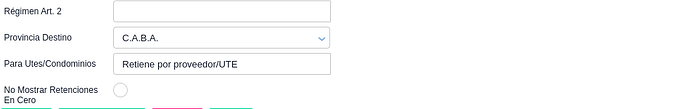

Régimen Art.2: sólo utilizable para informe art. 2 y 13 ingresos brutos.

Provincia: es importante configurar siempre este campo con la provincia correspondiente a la jurisdicción.

Para UTES/Condominios: esta opción es propia de las retenciones para empresas UTE.

No mostrar Retenciones en Cero: en caso de estar activo este check, no mostrará en la transacción las retenciones que tengan importe 0.

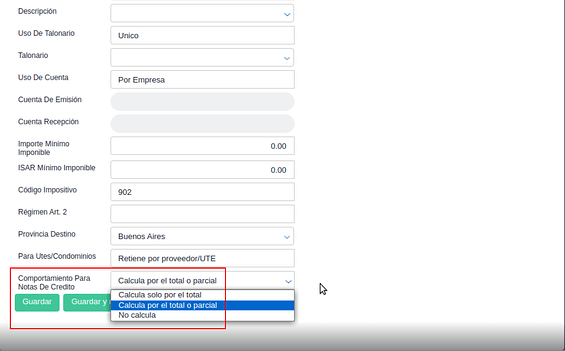

En Percepciones se encuentra además el campo “Comportamiento para notas de crédito”:

Comportamiento para notas de crédito:

Total: en este modo de funcionamiento la nota de crédito sólo genera percepciones si el total de la nota de crédito coincide con el total de la factura.

Total o parcial: en este caso se genera la percepción en notas de crédito aun cuando no se anule totalmente una factura. Si la anulación es parcial la percepción se calculará por la proporción correspondiente.

No calcula: en este modo no se calculan percepciones en la nota de crédito.

Solapa Items

No aplica ésta configuración para las retenciones del nuevo motor de IIBB.

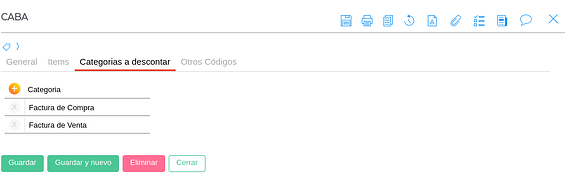

Solapa Categorías a descontar

En esta solapa se debe indicar la categoría de los documentos involucrados para descontar en los pagos:

Cuando la retención está configurada como ORIGEN, es decir que se va a retener sobre una factura que se está abonando por su totalidad, en la solapa “Categorías a descontar” se ingresan todas aquellas categorías de documentos que “restarían” de esa factura en caso de estar debidamente aplicados.

Ejemplo:

-

Si hay una factura de compra por 1.000, cuando se abona se retiene por 1.000.

-

Si hay una factura de compra por 1.000 y se le aplicó previamente una Nota de Crédito por 500, cuando se abona, se debe retener por 500. Pero como está configurada la retención por “origen” va a traer la factura por 1.000. Entonces en la solapa “Categorías a descontar” se indica la categoría a la cual corresponde el documento Nota de Crédito para que la tenga en cuenta y se retenga solo por 500.

Es decir, hay que agregar todas aquellas categorías de documentos que descuenten de la de origen (antes se seleccionaba documento por documento ahora se indica la categoría).

Cuando el Modo de Aplicación es DESTINO, en solapa “Categorías a descontar” se debe ingresar todas aquellas categorías de documentos que, de estar debidamente aplicados, aumentan el monto a cancelar: por ejemplo, Factura de Venta.

Ya que si se aplicó una Factura de Venta a manera de compensación, disminuyendo la obligación a pagar, al estar en Modo Aplicación Destino, retendrá sobre el saldo, y considerando que una compensación no debe influir en la retención de la factura que se está abonando, se debe indicar la categoría de los documentos a sumar.

Solapa Otros Códigos

No aplica ésta configuración para las retenciones del nuevo motor de IIBB.

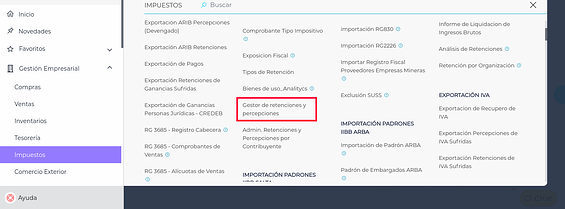

Gestor de retenciones y percepciones de IIBB

Gestión Empresarial → Impuestos → Maestros → Gestor de retenciones y percepciones de IIBB

Este maestro contiene las combinaciones posibles de retenciones y percepciones de IIBB de las diferentes jurisdicciones según normativa.

Importante: se instala preconfigurado y en los registros con la marca de estándar no son editables los campos de la solapa “General” pero pueden inactivarse estos registros y crearse otros en el caso que se necesite modificar alguna variable por cambios en la legislación provincial u otros motivos (al inactivar el estándar y crear uno nuevo se evita que calcule en forma duplicada una retención o percepción).

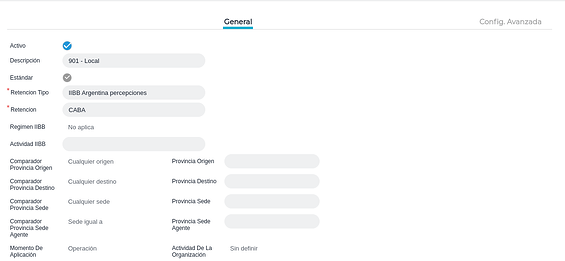

Solapa General

Dentro de esta solapa se figuran los siguientes campos:

Estándar: el check está activo en los registros que vienen instalados por default.

Retención tipo: indica el grupo al cual pertenece (si es percepción o retención).

Retención: indica la jurisdicción. A los fines de generar la retención/percepción en las transacciones el dato de este campo se compara con el campo “Jurisdicción” que se encuentra configurado en el cliente o proveedor:

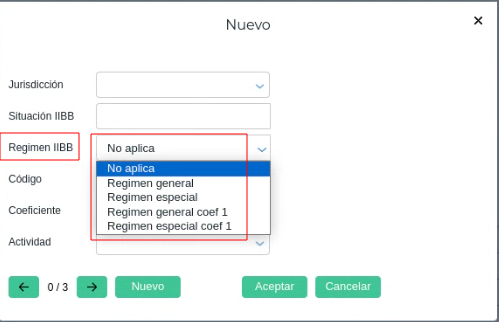

Régimen IIBB: a los fines de generar la retención/percepción en las transacciones el dato de este campo se compara con el campo “Régimen IIBB” que se encuentra configurado en el cliente o proveedor:

Las acciones disponibles para su selección son:

-Régimen general: se refiere al régimen general del convenio multilateral.

-Régimen especial: se refiere al régimen especial del convenio multilateral.

-Régimen general coef 1: se utiliza para las retenciones de Tucumán ya que se tiene un trato especial cuando el coeficiente del padrón viene en 1.00.

-Régimen especial coef 1: se utiliza para las retenciones de Tucumán ya que se tiene un trato especial cuando el coeficiente del padrón viene en 1.00.

Actividad IIBB: a los fines de generar la retención/percepción en las transacciones el dato de este campo se compara con el campo “Actividad” que se encuentra configurado en el cliente o proveedor:

Según la provincia indicada en el campo “Retención” aparecerán para su selección las opciones disponibles.

Comparador provincia origen y destino + Provincia origen y destino: a los fines de generar la retención/percepción en las transacciones, estos campos se comparan con la provincia origen y destino de la transacción.

Comparador Provincia Sede + Provincia Sede : a los fines de generar la retención/percepción en las transacciones el dato de este campo se compara con el campo “Provincia sede” que se encuentra configurado en el cliente o proveedor:

Comparador Provincia Sede Agente: a los fines de generar la retención/percepción en las transacciones el dato de este campo se compara con la provincia del domicilio fiscal que tiene la empresa siendo agente de percepción o retención.

Momento de aplicación: indica el momento del circuito en el que se realiza la percepción o retención, éste puede ser “Operación” u “Operación tesorería”.

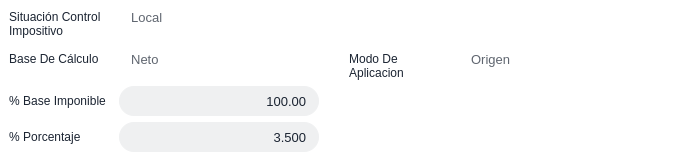

Situación Control impositivo: a los fines de generar la retención/percepción en las transacciones el dato de este campo se compara con el dato del campo “Situación IIBB” que se encuentra configurado en el cliente o proveedor.

Las opciones disponibles son:

-Local.

-CM.

-EX: corresponde a Exentos.

-NI: corresponde a No Inscripto.

-Simplicado.

-NA: corresponde a No Aplica.

-Sin definir

.

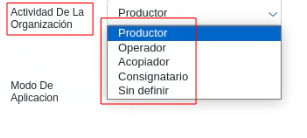

Actividad de la Organización: la opción “Sin definir” es para operaciones no agropecuarias, y el resto para operaciones agropecuarias.

Base de cálculo: permite indicar el valor desde el cual el sistema tomará el I.S.A.R. (Importe Sujeto A Retención), el cual se utilizará luego como base de cálculo para la retención/percepción. Sus valores posibles son: Total y Neto.

- Total: determina el I.S.A.R. como el importe total del comprobante que se está cancelando.

- Neto: determina el I.S.A.R. como el importe neto del comprobante que se está cancelando.

Modo aplicación:

Permite indicar desde qué transacción el sistema tomará el I.S.A.R. para el cálculo de la retención. Sus valores posibles son:

- Origen: determina el I.S.A.R. como el importe origen de las operaciones involucradas en el pago, independientemente que las mismas se encuentren parcialmente canceladas. Cuando un tipo de retención está configurado con Modo Aplicación Origen, y se realizan pagos parciales de un mismo comprobante, el cálculo de la retención total se realiza en el primer pago únicamente.

- Destino: determina el I.S.A.R. como el importe pendiente de cancelación de las operaciones involucradas en el pago. Cuando un tipo de retención está configurado con Modo Aplicación Destino, el cálculo de la retención se realiza en cada pago.

% Base imponible: permite establecer un porcentaje para aplicar sobre la Base Imponible.

% Porcentaje: representa el porcentaje de alícuota a aplicar para determinar el importe de retención/percepción.

Los registros estándar con “% Porcentaje” en 0 indican que la alícuota vendrá informada por padrón (los registros de padrón se encuentran en la view “Admin. Retenciones y Percepciones por Contribuyente”).

Importante: siempre que exista un registro en “Admin. Retenciones y Percepciones por Contribuyente” prevalecerá este último.

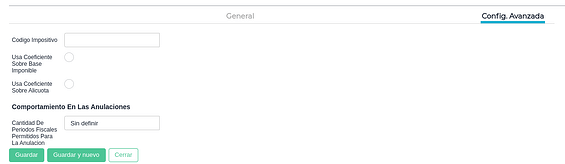

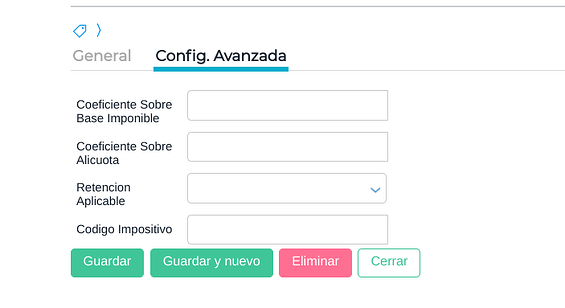

Solapa Config. Avanzada

Los campos de esta solapa son editables y son los siguientes::

Código impositivo: en caso de ser necesario colocar código asignado por la entidad impositiva a la jurisdicción correspondiente.

Usa Coeficiente Sobre Base Imponible: es un check que activa o desactiva el uso del dato del campo “Coeficiente Sobre Base Imponible” que se encuentra en el “Admin. Retenciones y Percepciones por Contribuyente”.

Usa Coeficiente Sobre Alícuota: es un check que activa o desactiva el uso del dato del campo “Coeficiente Sobre Alícuota” que se encuentra en el “Admin. Retenciones y Percepciones por Contribuyente”.

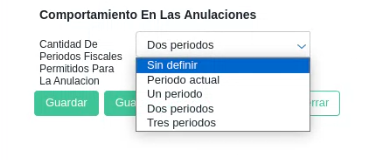

Cantidad De Períodos Fiscales Permitidos Para La Anulación:

- Sin definir: genera la percepción en la anulación de facturas sin importar la antigüedad de la factura.

- Periodo Actual: genera la percepción en la anulación de facturas del mismo mes calendario solamente.

- Un periodo: genera la percepción en la anulación de facturas actuales y hasta un mes anterior, por ejemplo, si el mes en curso es Julio, la anulación generará la percepción para facturas con percepciones del mismo mes o de Junio.

- Dos periodos: genera la percepción en la anulación de facturas actuales y hasta dos meses anteriores.

- Tres periodos: genera la percepción en la anulación de facturas actuales y hasta tres meses anteriores.

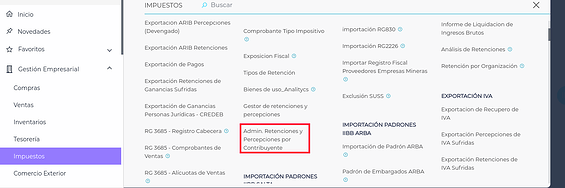

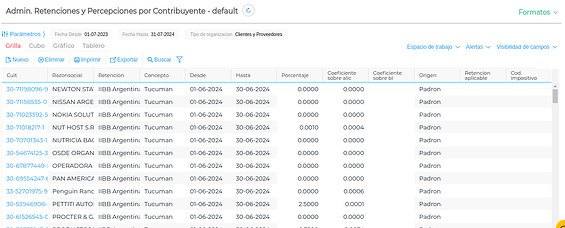

Admin. Retenciones y Percepciones por Contribuyente

Gestión Empresarial → Impuestos → Maestros → Admin. Retenciones y Percepciones por Contribuyente

-Este maestro concentra la información resultante de la importación de los padrones de retenciones y percepciones IIBB de las distintas jurisdicciones.

-Los registros de Origen Padrón no son editables.

-Además en este maestro se cargan manualmente los certificados de excepción.

Importante: un registro cargado manualmente siempre prevalece ante un registro importado por padrón.

La view tiene un límite de visualización de 10.000 registros, los cuales aparecerán por orden alfabético. Si hubiesen más registros, se podrán visualizar filtrando los datos requeridos mediante los parámetros y el buscador de lupa.

Los registros de esta view tienen una “Solapa General” y una solapa “Config. Avanzada”

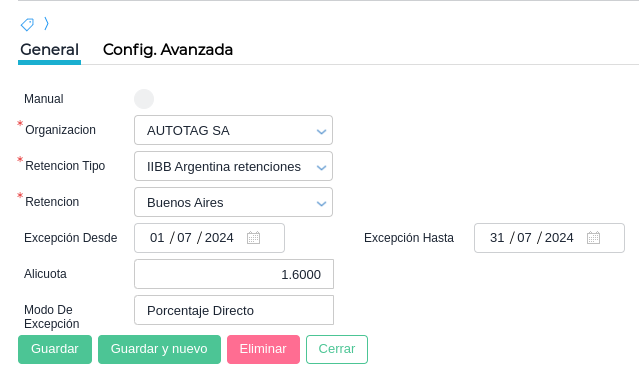

Solapa General

Manual: No es editable. Indica si el campo es de Origen Padrón (con check activo) o si es de Origen “Excepción manual” (sin check).

Organización: indica el cliente o proveedor.

Retención tipo: indica el grupo al cual pertenece (retención o percepción).

Retención: indica la jurisdicción.

Excepción Desde/Excepción Hasta: indica el período de vigencia de la línea de retención/percepción.

Alícuota: indica el porcentaje a aplicar para determinar el importe de retención o percepción. La forma en que se aplique depende del modo de excepción seleccionado. En caso de que quiera cargarse alguna exclusión, debe colocarse como porcentaje 0.00.

Modo de Excepción: determina el modo en que se va a aplicar el porcentaje indicado en el punto anterior.

Los valores posibles son:

- Porcentaje Directo: determina que el valor indicado en el campo Porcentaje, se aplicará en forma directa sobre el importe determinado como sujeto a retención, para calcular el monto a retener.

- Porcentaje por Diferencia: en este modo, el sistema va a deducir a 100 el valor indicado en el campo Porcentaje y el nuevo porcentaje resultante se aplicará al importe de retención previamente calculado por el sistema para obtener de esta forma el importe final a retener.

- Porcentaje sobre Retención: aplica un porcentaje sobre la alícuota definida. En primer lugar se efectúa la retención según la configuración de la misma y luego sobre ese importe, se aplica el porcentaje indicado en este campo.

Solapa Config. Avanzada

Contiene los siguientes campos:

Coeficiente sobre base imponible: coeficiente para aplicar sobre base imponible en caso de que no deba tomar el 100% de la misma.

Coeficiente sobre Alícuota: coeficiente para aplicar sobre alícuota en caso de que no deba tomar el 100% de la misma.

Retención aplicable: se configura para las operaciones de agro.

Código impositivo: en caso de ser necesario colocar código asignado por la entidad impositiva a la jurisdicción correspondiente.

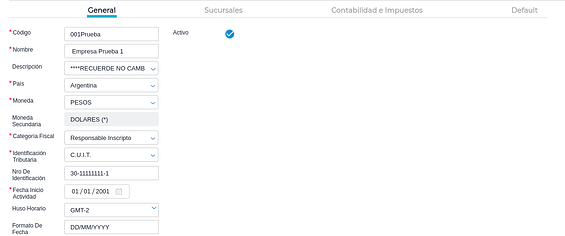

Maestro de Empresas

Menú → Configuración → Empresas → Configuración → Empresa

Se selecciona la empresa en la que se desee configurar las retenciones y percepciones de nuevo motor:

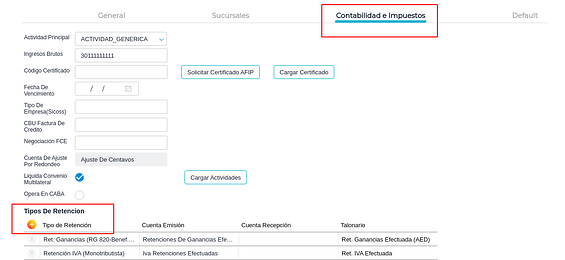

En la solapa Contabilidad e impuestos sección Tipos de retención se deben agregar los tipos de retención IIBB Argentina Retenciones e IIBB Argentina Percepciones, siempre y cuando tributen.

También, en caso de corresponder, se deben agregar las Percepciones aduaneras de IIBB Argentina y Recaudaciones bancarias de IIBB Argentina para poder configurarles las cuentas de recepción.

Ingresando a cada uno de estos registros es posible configurar las cuentas que impactarán en la retención/percepción efectuadas y sufridas y el talonario que se usará en retenciones efectuadas.

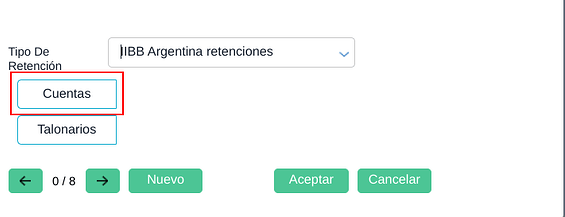

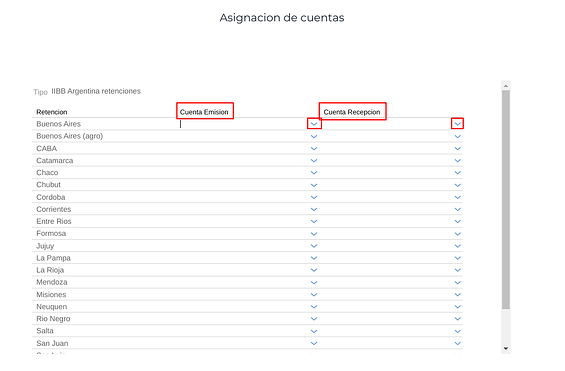

Configuración de cuentas

Son las cuentas donde impactarán contablemente las retenciones/percepciones. Es importante remarcar que si se realiza un cambio desde este maestro todas las configuraciones previas relacionadas con las asignaciones de cuentas para aquel tipo de retención, que se hayan realizado desde el Maestro Tipos de Retención, se modificarán por la configuración actual, quedando cada una de las retenciones/percepciones que se incluyan en el tipo de retención configuradas con modo de uso de cuentas “por empresa”.

Para configurar las cuentas que se van a asociar a cada jurisdicción, se clickea el botón Cuentas del registro IIBB Argentina retenciones e IIBB Argentina percepciones y dentro de cada jurisdicción se seleccionan las Cuentas contables de Emisión y de Recepción que se desea asociar con las transacciones.

En caso de no colocar una cuenta Emision, no se efectuara la retención correspondiente.

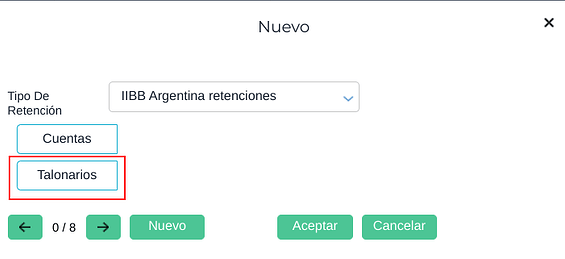

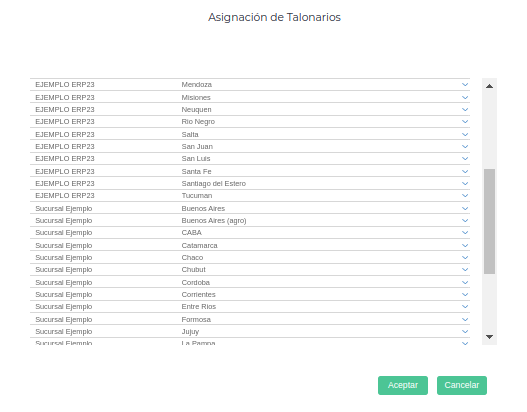

Configuración de talonarios

Indica el talonario que utilizará la retención/percepción. Al igual que con las cuentas, si se realiza un cambio desde este maestro modificará todas las configuraciones previas relacionadas con los talonarios que se hayan realizado para ese tipo de retención desde el Maestro Tipos de Retención, dejando como modo de uso de talonarios “por empresa”.

Para configurar los Talonarios se clickea el botón Talonarios del registro IIBB Argentina retenciones y dentro de cada sucursal para cada jurisdicción se selecciona el talonario que se desea asociar con las transacciones.

Importante: se deberá configurar un talonario por cada sucursal que posea la empresa y por cada jurisdicción en caso de corresponder:

Importadores de Padrones de IIBB

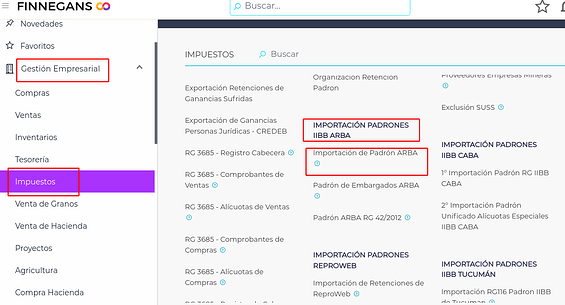

Gestión empresarial → Impuestos

Se busca el padrón que se desea importar en el menú o desde el diccionario de viewers. En este ejemplo tomamos la importación del Padrón ARBA:

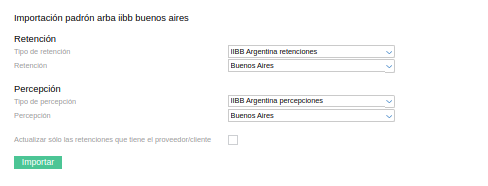

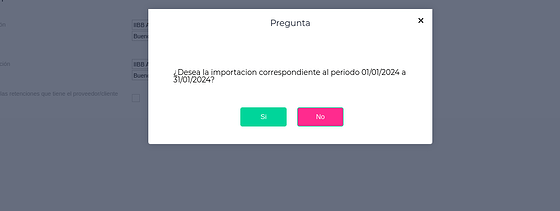

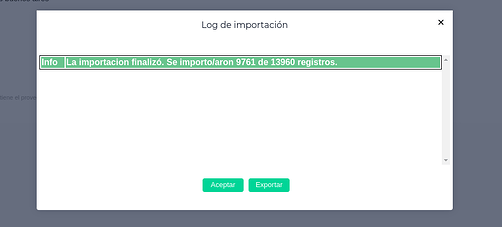

Se seleccionan los parámetros que correspondan:

Cabe mencionar que algunos padrones precisan que se indique la retención, mientras que otros sólo precisan que se coloque el Tipo de Retención. Por otro lado, se destaca también que para las importaciones con padrón disponibilizado por Finnegans, el período para importar del padrón es por default el del mes que actualizado (es decir, no es posible importar padrones de períodos anteriores).

Maestro de Proveedores y Clientes

Gestión empresarial → Compras → Maestros → Proveedores o Clientes

(configuración aplicable tanto para Proveedores como para Clientes)

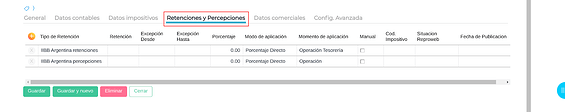

Solapa “Retenciones y Percepciones”

Tipo de Retención: se agrega la opción IIBB Argentina Retenciones y/o percepciones, según corresponda.

Retención: se debe dejar el campo vacío.

Excepción desde/Excepción hasta: se debe dejar los campos vacíos.

Porcentaje: se debe dejar el valor default .0.00.

Modo de Aplicación: se debe dejar el valor default “porcentaje directo”.

Momento de aplicación: se puede seleccionar cualquiera de las opciones: operación, operación tesorería o ambos. La separación de los momentos de aplicación operación y operación tesorería se realizará conforme a lo configurado en el “Gestor de retenciones y percepciones”.

Manual: se debe dejar el campo sin check.

Cód Impositivo: se debe dejar el campo vacío.

Situación Reproweb: se debe dejar el campo vacío.

Fecha de publicación: se debe dejar el campo vacío.

A tener en cuenta

Una vez realizada la migración o al tener el “Modulo Argentina” instalado, los botones “Consultar padrón arba” y “Consultar padrón caba” dentro de dicha solapa en “Mas acciones”, ya no estarán disponibles.

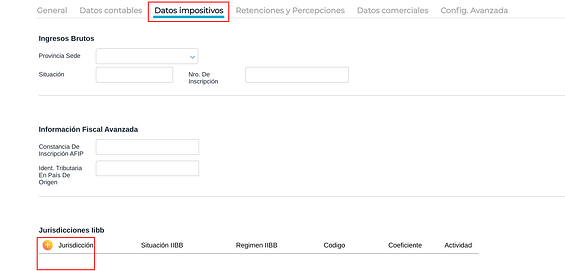

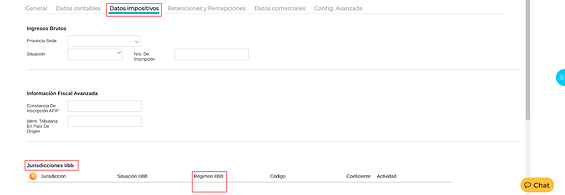

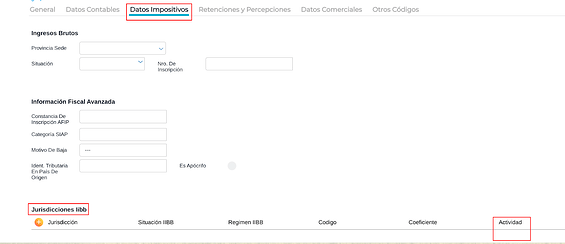

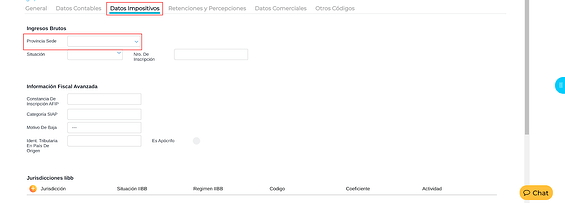

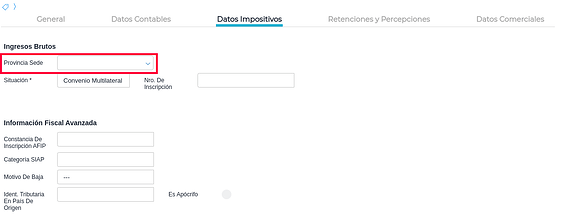

Solapa “Datos Impositivos”

Provincia Sede: es importante completar este campo cuando el cliente o proveedor cuente con sede en alguna jurisdicción.

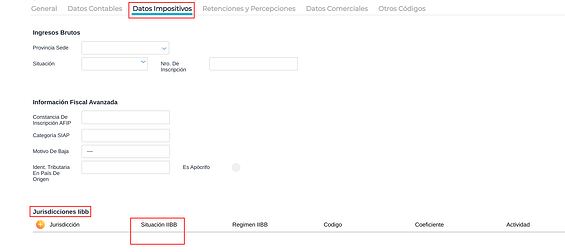

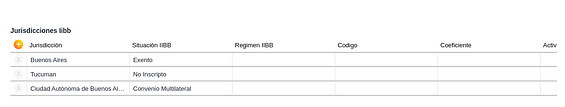

Sección Jurisdicciones IIBB

Aquí se debe configurar la o las jurisdicciones donde tributa el tercero estableciendo su situación respecto al impuesto a los Ingresos Brutos.

Jurisdicción: indica la provincia.

Situación IIBB: indica la condición frente a los IIBB del cliente/proveedor (Convenio Multilateral, Contribuyente Local, Exento, No Inscripto).

Régimen IIBB: contiene las siguientes opciones:

- No aplica: valor por default. No tiene un régimen especificado (equivale a general).

- Régimen general o Régimen especial: régimen al cual pertenece el cliente/proveedor.

- Régimen general coef 1 o régimen especial coef 1: se utiliza para la importación del padrón de Tucumán, por lo que no debe ser utilizado por el usuario.

- Actividad: indica actividad en caso de que la jurisdicción considere regímenes especiales por actividad. Toma el dato del Maestro de Actividades IIBB.

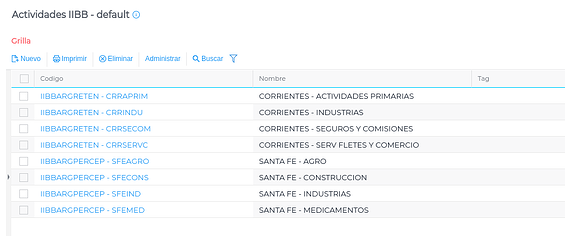

Maestro Actividades IIBB

Menú → Gestión empresarial → Impuestos → Maestros → Actividades IIBB

Este maestro contiene las actividades por jurisdicción necesarias para retener o percibir bajo regímenes especiales de IIBB por actividad.

Para las jurisdicciones de Corrientes y Santa Fe se instalan actividades por default pero se puede agregar o quitar actividades según necesidad para el resto de las jurisdicciones.

Al crear uno nuevo, mostrará los siguientes campos:

Código: se debe indicar obligatoriamente un código.

Nombre: indica el nombre de la actividad.

Descripción: se indica una descripción en caso de ser necesario.

Provincia: se configura la provincia a la que corresponderá la actividad.

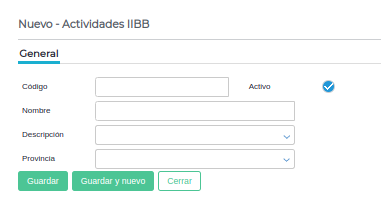

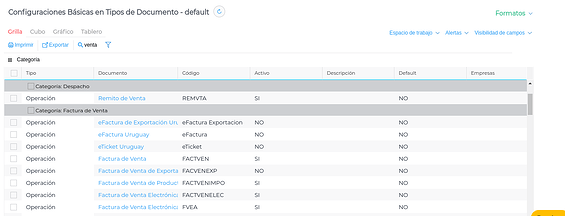

Tipo de documento para las percepciones a efectuar.

Configuración → General → Espacio de trabajo → Configuraciones Básicas de Tipos de documentos (para clientes DAI) o Tipos de Documentos

Se selecciona el documento a configurar (solo documentos de tipo Operación):

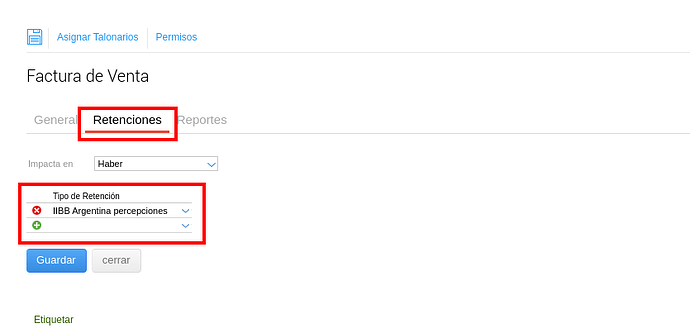

Al ingresar al documento en la solapa retenciones se agrega el tipo de retención IIBB Argentina Percepciones:

A tener en cuenta

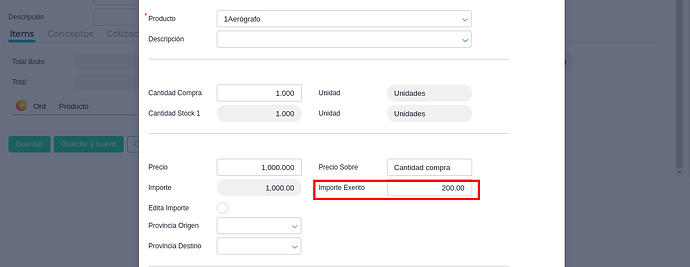

El campo “Importe Exento” que se encuentra en el detalle del producto del comprobante se refiere únicamente a la exención de IVA.

Esto significa que, para el cálculo de la Retención de Ingresos Brutos, el sistema sí incluirá dicho importe como parte de la base imponible.

A modo de ejemplo:

Al realizar el cálculo de IIBB, considerará esos $200 como base de cálculo del impuesto.